Meilleurs ETF à effet de levier : Notre sélection

Les ETF à effet de levier permettent de démultiplier la performance d’un indice boursier, à la hausse (ETF long) comme à la baisse (ETF short). Uniquement adaptés aux investisseurs offensifs, ils offrent un potentiel de rendement élevé… mais s’accompagnent également d’un risque plus important. Dans cet article, nous vous proposons une sélection des meilleurs ETF à effet de levier, en tenant compte de critères essentiels comme l’indice répliqué, les frais de gestion, les performances passées, ainsi que bien d’autres éléments.

Sommaire

ETF à effet de levier : Tableaux comparatifs

Dans cette section, vous trouverez deux tableaux comparatifs : le premier met en avant les meilleurs ETF à effet de levier long (pariant sur la hausse des marchés), tandis que le second regroupe les meilleurs ETF à effet de levier short (misant sur la baisse des marchés). À vous de choisir l’ETF le plus adapté à votre stratégie d’investissement.

ETF à effet de levier long

| Nom de l’ETF | Code ISIN | Stratégie | Frais de gestion | Encours sous gestion | Politique de distribution | Type de réplication | Indice de référence |

|---|---|---|---|---|---|---|---|

| Xtrackers S&P 500 2x Leveraged | LU0411078552 | Long (x2) | 0,60 % | 341 M€ | Capitalisation | Synthétique | S&P 500 |

| Amundi Nasdaq-100 Daily (2x) Leveraged | FR0010342592 | Long (x2) | 0,60 % | 719 M€ | Capitalisation | Synthétique | Nasdaq 100 |

| Amundi EURO STOXX 50 Daily (2x) Leveraged | FR0010468983 | Long (x2) | 0,40 % | 140 M€ | Capitalisation | Synthétique | Euro Stoxx 50 |

| Amundi CAC 40 Daily (2x) Leveraged | FR0010592014 | Long (x2) | 0,40 % | 264 M€ | Capitalisation | Synthétique | CAC 40 |

| Amundi Levdax Daily (2x) Leveraged | LU0252634307 | Long (x2) | 0,35 % | 186 M€ | Capitalisation | Synthétique | DAX |

| WisdomTree S&P 500 3x Daily Leveraged | IE00B7Y34M31 | Long (x3) | 0,75 % | 127 M€ | Capitalisation | Synthétique | S&P 500 |

| WisdomTree NASDAQ 100 3x Daily Leveraged | IE00BLRPRL42 | Long (x3) | 0,75 % | 327 M€ | Capitalisation | Synthétique | Nasdaq 100 |

ETF à effet de levier short

| Nom de l’ETF | Code ISIN | Stratégie | Frais de gestion | Encours sous gestion | Politique de distribution | Type de réplication | Indice de référence |

|---|---|---|---|---|---|---|---|

| Xtrackers S&P 500 2x Inverse | LU0411078636 | Short (-2x) | 0,70 % | 36 M€ | Capitalisation | Synthétique | S&P 500 |

| Amundi EURO STOXX 50 Daily (-2x) Inverse | FR0010424143 | Short (-2x) | 0,60 % | 29 M€ | Capitalisation | Synthétique | Euro Stoxx 50 |

| Amundi CAC 40 Daily (-2x) Inverse | FR0010411884 | Short (-2x) | 0,60 % | 155 M€ | Capitalisation | Synthétique | CAC 40 |

| Amundi ShortDAX Daily (-2x) Inverse | FR0010869495 | Short (-2x) | 0,60 % | 24 M€ | Capitalisation | Synthétique | DAX |

| WisdomTree S&P 500 3x Daily Short | IE00B8K7KM88 | Short (-3x) | 0,80 % | 29 M€ | Capitalisation | Synthétique | S&P 500 |

| WisdomTree NASDAQ 100 3x Daily Short | IE00BLRPRJ20 | Short (-3x) | 0,80 % | 62 M€ | Capitalisation | Synthétique | Nasdaq 100 |

Performances des ETF à effet de levier sur 1, 3 et 5 ans

Maintenant que vous connaissez les caractéristiques des principaux ETF à effet de levier long et short, voyons les performances cumulées qu’ils ont réalisées sur 1, 3 et 5 ans :

Performances des ETF à effet de levier long

| ETF | Code ISIN | 1 an | 3 ans | 5 ans |

|---|---|---|---|---|

| Xtrackers S&P 500 2x Leveraged | LU0411078552 | +0,98 % | +29 % | +184,73 % |

| Amundi Nasdaq-100 Daily (2x) | FR0010342592 | -0,87 % | +40,47 % | +193,66 % |

| Amundi EURO STOXX 50 Daily (2x) | FR0010468983 | +2,99 % | +76,09 % | +231,65 % |

| Amundi CAC 40 Daily (2x) | FR0010592014 | -16,50 % | +28,69 % | +180,88 % |

| Amundi Levdax Daily (2x) Leveraged | LU0252634307 | +37,08 % | +98,02 % | +235,14 % |

| WisdomTree S&P 500 3x Daily Leveraged | IE00B7Y34M31 | -5,42 % | +14,57 % | +239,53 % |

| WisdomTree NASDAQ 100 3x Daily Leveraged | IE00BLRPRL42 | -11,78 % | +19,71 % | +204,79 % |

Performances des ETF à effet de levier short

| ETF | Code ISIN | 1 an | 3 ans | 5 ans |

|---|---|---|---|---|

| Xtrackers S&P 500 2x Inverse | LU0411078636 | -19,35 % | -40,48 % | -78,99 % |

| Amundi EURO STOXX 50 Daily (-2x) Inverse | FR0010424143 | -12,99 % | -57,32 % | -84,27 % |

| Amundi CAC 40 Daily (-2x) Inverse | FR0010411884 | +12,33 % | -36,92 % | -80,80 % |

| Amundi ShortDAX Daily (-2x) Inverse | FR0010869495 | -34,02 % | -60,98 % | -84,39 % |

| WisdomTree S&P 500 3x Daily Short | IE00B8K7KM88 | -34,10 % | -66,98 % | N/A |

| WisdomTree NASDAQ 100 3x Daily Short | IE00BLRPRJ20 | -46,13 % | -83,82 % | N/A |

Bien comprendre les ETF à effet de levier

Avant d’investir dans un ETF à effet de levier, il est essentiel de bien comprendre deux éléments : le fonctionnement du levier et l’indice qu’il réplique.

Un ETF à effet de levier cherche à amplifier la performance quotidienne d’un indice boursier. Selon le type d’ETF, cette amplification peut aller dans le même sens que l’indice (ETF long) ou dans le sens inverse (ETF short). Voici comment cela fonctionne :

ETF à effet de levier long

Ces ETF misent sur la hausse d’un indice. Si l’indice progresse, l’ETF enregistre une performance amplifiée. Mais attention : en cas de baisse, les pertes sont également démultipliées.

| Variation de l’indice | ETF 2x | ETF 3x |

|---|---|---|

| + 1 % | + 2 % | + 3 % |

| - 1 % | - 2 % | - 3 % |

ETF à effet de levier short

Ces ETF cherchent à tirer parti de la baisse d’un indice. Lorsque l’indice chute, l’ETF grimpe. Là encore, le levier amplifie les mouvements… mais dans le sens inverse de l’indice.

| Variation de l’indice | ETF 2x | ETF 3x |

|---|---|---|

| + 1 % | - 2 % | - 3 % |

| - 1 % | + 2 % | + 3 % |

Comme mentionné précédemment, les ETF à effet de levier visent à amplifier les variations d’un indice d’une journée à l’autre. Cependant, leur mécanisme de rééquilibrage quotidien peut entraîner, sur le long terme, des écarts significatifs entre la performance théorique que l’on pourrait espérer et la performance réelle de l’ETF.

Ce phénomène, connu sous le nom de beta slippage, résulte des ajustements quotidiens nécessaires pour maintenir le niveau de levier ciblé. En période de forte volatilité, ces ajustements fréquents peuvent provoquer une érosion des rendements en raison des coûts associés aux opérations de rééquilibrage. Ainsi, même si l’indice sous-jacent reste stable, ces réajustements réguliers peuvent réduire la performance globale de l’ETF.

Maintenant que vous comprenez bien le fonctionnement de l’effet de levier, voici une brève présentation de chacun des indices évoqués, pour être sûr que vous sachiez bien où vous placez votre argent :

| Indice | Description de l’indice |

|---|---|

| 🇺🇸 S&P 500 | L’indice S&P 500 suit la performance des 500 plus grandes entreprises cotées aux États-Unis. |

| 🇺🇸 Nasdaq-100 | Celui-ci reflète la performance des 100 plus grandes entreprises non financières cotées sur le Nasdaq, avec une forte proportion d’entreprises technologiques. |

| 🇪🇺 Euro Stoxx 50 | L’indice Euro Stoxx 50 vise à reproduire la performance des 50 plus grandes capitalisations boursières de la zone euro. |

| 🇫🇷 CAC 40 | Le CAC 40 suit la performance des 40 principales entreprises françaises, cotées sur Euronext Paris. |

| 🇩🇪 DAX | Enfin, le DAX 40 reflète la performance des 40 principales entreprises allemandes cotées à la Bourse de Francfort. |

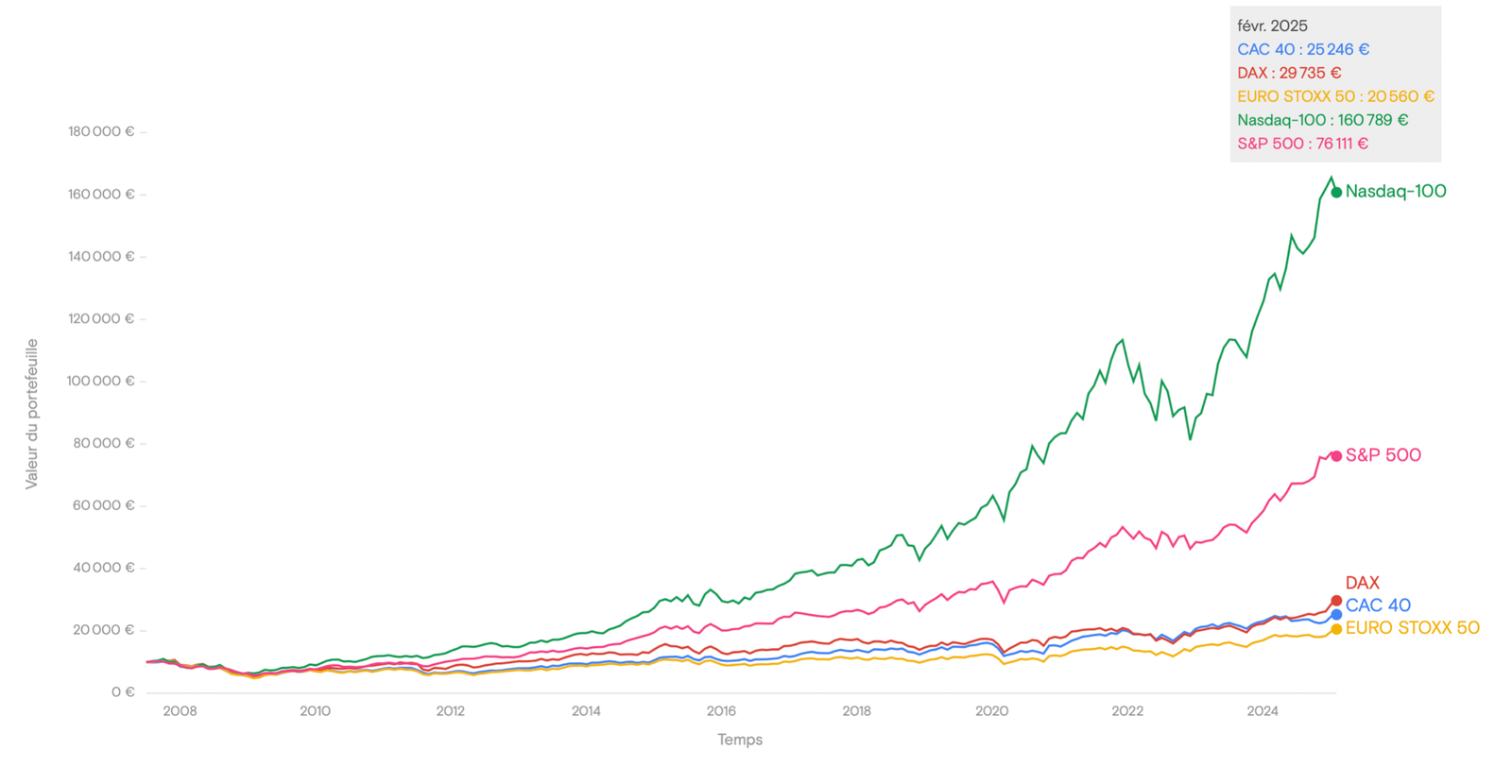

Performances historiques des indices boursiers

Voyons maintenant comment se sont comportés ces différents indices boursiers au fil du temps. Le graphique ci-dessous illustre l’évolution d’un investissement de 10 000 € placé sur chacun d’eux, de 2007 à 2025.

Source : Curvo

Comme vous pouvez le constater, les écarts de performance d’un indice à un autre sont très importants. Cela souligne l’importance de bien choisir l’indice que vous allez décider de suivre, car cela influencera fortement la performance de votre portefeuille à long terme.

Pour mieux visualiser ces différences, voici le taux de croissance annuel moyen qu’ont obtenu chacun de ces indices sur cette période :

- 🥇 Nasdaq-100 : 17,11 % par an

- 🥈 S&P 500 : 12,24 % par an

- 🥉 DAX : 6,39 % par an

- CAC 40 : 5,41 % par an

- Euro Stoxx 50 : 4,18 % par an

Gardez cependant toujours à l’esprit que les performances passées ne garantissent pas les performances futures !

Quel est le meilleur ETF à effet de levier ?

Étant donné que les marchés actions ont historiquement tendance à croître sur le long terme, les ETF à effet de levier les plus pertinents sont généralement les ETF long, qui misent sur la hausse des indices.

En ce qui concerne le choix de l’indice idéal, selon moi, les indices américains, comme le S&P 500 et le Nasdaq 100, sont plus intéressants que les indices européens, tels que l’Euro Stoxx 50, le CAC 40 ou le DAX. Principalement parce que ces indices sont composés d’entreprises nettement plus importantes, et parce qu’ils ont prouvé sur le long terme qu’ils étaient plus performants que leurs homologues européens.

Cela limite le choix aux 4 ETF suivants :

- Xtrackers S&P 500 2x Leveraged (ISIN : LU0411078552)

- Amundi Nasdaq-100 Daily (2x) Leveraged (ISIN : FR0010342592)

- WisdomTree S&P 500 3x Daily Leveraged (ISIN : IE00B7Y34M31)

- WisdomTree NASDAQ 100 3x Daily Leveraged (ISIN : IE00BLRPRL42)

Si vous souhaitez profiter de l’indice le plus diversifié et résilient, le S&P 500 sera le meilleur choix. À l’inverse, le Nasdaq 100, plus concentré sur les valeurs technologiques, peut offrir un meilleur potentiel de croissance, mais avec une volatilité plus élevée.

Enfin, le choix de l’effet de levier (x2 ou x3) dépend de votre tolérance au risque. Toutefois, si c’est votre première expérience avec ce type d’ETF, un ETF avec un levier x2 reste l’option la plus raisonnable.

Quels ETF à levier peut-on détenir selon les enveloppes ?

Tous les ETF à effet de levier mentionnés ne sont pas disponibles sur toutes les enveloppes d’investissement. C’est pourquoi, dans cette section, nous allons voir ensemble quels ETF sont accessibles selon le type d’enveloppe. Pour vous aider, deux tableaux sont proposés : l’un pour les ETF longs à effet de levier, l’autre pour les ETF shorts.

ETF à effet de levier long

| Enveloppe d'investissement | Plan d’Épargne en Actions (PEA) | Compte-Titres Ordinaire (CTO) | Assurance-vie | Plan d’Épargne Retraite (PER) |

|---|---|---|---|---|

| Xtrackers S&P 500 2x (LU0411078552) | ❌ | ✅ | ❌ | ❌ |

| Amundi Nasdaq-100 2x (FR0010342592) | ✅ | ✅ | ✅ | ✅ |

| Amundi EURO STOXX 50 2x (FR0010468983) | ✅ | ✅ | ❌ | ❌ |

| Amundi CAC 40 2x (FR0010592014) | ✅ | ✅ | ✅ | ✅ |

| Amundi LevDax Daily 2x (LU0252634307) | ✅ | ✅ | ❌ | ❌ |

| WisdomTree S&P 500 3x (IE00B7Y34M31) | ❌ | ✅ | ❌ | ❌ |

| WisdomTree NASDAQ 100 3x (IE00BLRPRL42) | ❌ | ✅ | ❌ | ❌ |

| Où l'acheter ? | Trade Republic, Saxo Bank | Trade Republic, Interactive Brokers | Lucya Cardif | Lucya Cardif PER |

ETF à effet de levier short

| Enveloppe d'investissement | Plan d’Épargne en Actions (PEA) | Compte-Titres Ordinaire (CTO) | Assurance-vie | Plan d’Épargne Retraite (PER) |

|---|---|---|---|---|

| Xtrackers S&P 500 2x Inverse (LU0411078636) | ❌ | ✅ | ❌ | ❌ |

| Amundi EURO STOXX 50 2x Inverse (FR0010424143) | ❌ | ✅ | ❌ | ❌ |

| Amundi CAC 40 2x Inverse (FR0010411884) | ✅ | ✅ | ❌ | ❌ |

| Amundi ShortDAX 2x Inverse (FR0010869495) | ❌ | ✅ | ❌ | ❌ |

| WisdomTree S&P 500 3x Inverse (IE00B8K7KM88) | ❌ | ✅ | ❌ | ❌ |

| WisdomTree NASDAQ 100 3x Inverse (IE00BLRPRJ20) | ❌ | ✅ | ❌ | ❌ |

| Où l'acheter ? | Trade Republic, Saxo Bank | Trade Republic, Interactive Brokers | N/A | N/A |

Si vous cherchez un courtier de qualité, nous avons passé en revue la grande majorité des acteurs du marché pour vous proposer uniquement les meilleurs PEA, comptes-titres, assurances-vie et PER. De plus, si vous ne savez pas encore quelle enveloppe est la plus adaptée à vos besoins, lisez cet article : Quelle enveloppe fiscale choisir pour investir en bourse ?